Op 6 juni 2024 heeft de Hoge Raad uitspraak gedaan in een vijftal box 3 zaken. De Hoge Raad heeft geoordeeld dat het huidige box 3-stelsel onvoldoende rekening houdt met het werkelijk rendement en dat de overheid deze omissie moet aanpassen.

Jarenlang is de Belastingdienst uitgegaan van een forfaitair rendement van gemiddeld 4 procent voor belastingheffing in box 3. In deze box wordt inkomen uit vermogen belast, oftewel de opbrengst van sparen en beleggen, rekening houdend met eventuele schulden.

De rechtvaardigheid van deze belastingheffing heeft de afgelopen jaren vaak ter discussie gestaan met als hoogtepunt het zogenoemde ‘Kerstarrest’ van 24 december 2021. In dit arrest heeft de Hoge Raad geoordeeld dat het box 3-stelsel in strijd is met het gelijkheidsbeginsel en het recht op eigendom.

In april 2022 heeft de staatssecretaris van Financiën met de introductie van de ‘forfaitaire spaarvariant’ invulling gegeven aan dit arrest. Bij deze spaarvariant wordt het vermogen ingedeeld in een drietal vermogenscategorieën met elk een eigen forfaitair rendementspercentage.

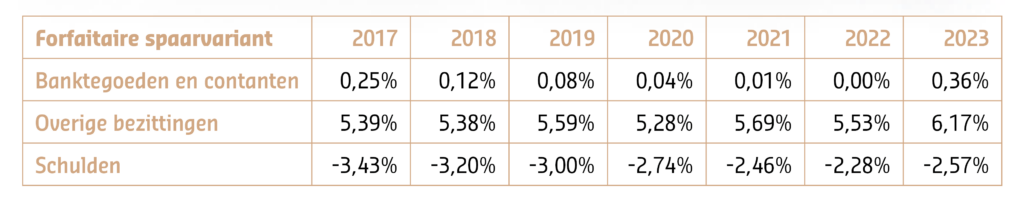

Voor de verschillende jaren kunnen deze rendementspercentages als volgt worden weergegeven (voor 2023 zijn het voorlopige percentages):

Schijn bedriegt

In sommige gevallen lijkt de nieuwe ‘forfaitaire spaarvariant’ niet tot een stijging van de box 3 belasting te leiden, maar gebeurt dat wel. Dat is vooral het geval als bijvoorbeeld beleggingen (zoals vaak bij vastgoed) gefinancierd zijn met een lening of ander vreemd vermogen. Deze toename is vaak slechts beperkt zichtbaar doordat ook spaargelden met een laag verondersteld rendement worden aangehouden.

Voor particuliere beleggers wordt het dus nog belangrijker om kritisch te kijken naar de fiscale structurering van de beleggingen. Afhankelijk van de specifieke situatie kan belasting bespaard worden.

Rechtbankuitspraken

Uit verschillende rechtbankuitspraken is al gebleken dat de Belastingdienst de heffing in box 3 moet verlagen als blijkt dat het werkelijk rendement op het vermogen lager is dan forfaitaire spaarvariant. Het is dan ook niet ondenkbaar dat ook deze nieuwe forfaitaire spaarvariant uiteindelijk ook door de Hoge Raad wordt afgeschoten. Het is nu echter nog te vroeg om daar op vooruit te lopen.

Voorbeeld

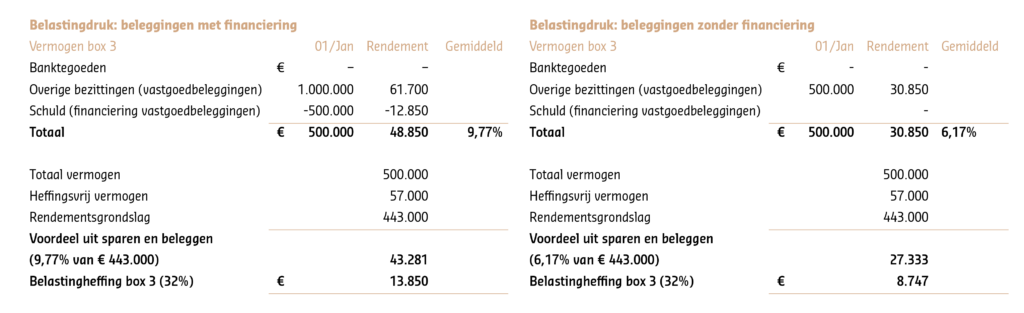

In het voorbeeld hieronder zijn de vastgoedbeleggingen (€ 1.000.000) voor de helft gefinancierd met vreemd vermogen (€ 500.000). Het totale vermogen komt in beide situaties uit op € 500.000.

In de situatie waarbij de belegging is gefinancierd met vreemd vermogen bedraagt het veronderstelde rendement over het box 3-saldo echter 9,77 procent tegenover een verondersteld rendement van 6,17 procent bij een volledige financiering met eigen vermogen.

Dit resulteert erin dat de belastingheffing in het eerste voorbeeld zo’n € 5.000 hoger ligt.

Steeds vaker krijgen onze adviseurs de vraag of werkgevers hun werknemers, liefst op een fiscaal zo vriendelijk mogelijke manier, kunnen helpen bij de verduurzaming van bijvoorbeeld hun woning. Wat zijn de mogelijkheden en waar moet op worden gelet?

De belastingrentes zijn dit jaar opnieuw fors gestegen. Met ingang van 1 januari 2024 kent de vennootschapsbelasting een belastingrentepercentage van 10%.

In box 3 worden fictieve rendementen gebruikt om de belastinggrondslag te bepalen. Voor de categorie contanten, spaar- en banktegoeden, beleggingen en andere bezittingen, en schulden worden aparte rendementspercentages toegepast.

Er zijn voorstellen ingediend tot wijziging van de belasting- en invorderingsrente per 1 januari 2024. Doel hiervan is om de onderlinge verschillen tussen de diverse rentepercentages te verkleinen.

Het kabinet presenteerde op Prinsjesdag 2023 de Miljoenennota 2024 en dus ook het Belastingplan 2024.

Het voorstel is om de zogenaamde samenloopvrijstelling zodanig te wijzigen dat in ieder geval heffing van overdrachtsbelasting plaatsvindt.

Enkele weken geleden heeft het kabinet de jaarlijkse Voorjaarsnota aangeboden aan de Tweede Kamer. Welke fiscale maatregelen die het kabinet voor ogen heeft vallen daarin op? De belangrijkste vatten wij onderstaand voor jou samen.

Eind 2022 is het voorstel van de nieuwe heffingssystematiek door ons parlement aangenomen en met dit stelsel zullen we het, naar het op dit moment naar uitziet, tot 2026 moeten doen.

Het kabinet heeft na eerdere aankondigingen de willekeurige afschrijving geherintroduceerd. Op investeringen die zijn of worden gedaan in 2023 is onder voorwaarden willekeurige afschrijving tot 50% toegestaan.

Per 1 januari 2023 zijn de regels rondom het gebruikelijk loon van een directeur-grootaandeelhouder (hierna: DGA) gewijzigd. De veel toegepaste doelmatigheidsmarge van 75% is vervallen. Daarnaast is het minimum bedrag van € 48.000 verhoogd naar € 51.000.

In de praktijk bestaat al enige tijd discussie over het antwoord op de vraag of voorafgaand aan het moment van sloop fiscaal een zogenoemde sloopafwaardering van de boekwaarde naar de grondwaarde van het te slopen bedrijfsmiddel in aanmerking kan worden genomen.

Op Prinsjesdag 2022 is overbruggende wetgeving voor toepassing van box 3 voor de jaren 2023 tot en met 2025 aangekondigd. De overbruggende wetgeving betreft de zogenoemde forfaitaire spaarvariant.

Het kabinet presenteerde op Prinsjesdag 2022 de Miljoenennota 2023 en dus ook het Belastingplan 2023.

De levering van een onroerende zaak, die al minstens twee jaar in gebruik is, is in beginsel vrijgesteld van omzetbelasting. Deze vrijgestelde levering heeft gevolgen voor de verkoper als de onroerende zaak zich nog in de herzieningsperiode bevindt.

Zonder gebruik van de Europese ‘One-Stop-Shop’ regeling (“OSS”) zijn buitenlandse btw-registraties met bijkomende buitenlandse btw aangifteverplichtingen noodzakelijk.

Per 2025 is vervolgens de invoering van ‘een nieuw, solide stelsel met belastingheffing op basis van werkelijk rendement’ beoogd. Wat betekent dit voor de vastgoedeigenaar?

Wil je weten waar je aan toe bent dan kun je altijd contact opnemen met je adviseur bij Hoek en Blok. Hij of zij kan je helpen met een berekening van je persoonlijke box 3 positie.

Vanaf 1 april 2022 is de coronamaatregel voor bijzonder uitstel van betaling voor belastingschulden geëindigd. Vanaf deze datum moet je als ondernemer weer voldoen aan alle nieuwe belastingbetalingsverplichtingen.

Met enige regelmaat ontstaat er tussen een belanghebbende en de belastingdienst discussie over het antwoord op de vraag of er na sloop nog sprake is van bebouwde grond dan wel een bouwterrein is ontstaan.

Heb jij in het verleden geen (massaal) bezwaar aangetekend tegen de box 3-heffing in jouw aanslag(en) inkomstenbelasting en ben jij door dit arrest van gedachten veranderd? Geef dit dan door aan jouw contactpersoon bij Hoek en Blok.

In het regeerakkoord van het nieuwe kabinet Rutte-IV staat een aantal fiscale voornemens. Eén daarvan is de afschaffing van de zogenaamde ‘jubelton’. Wat is dat en kan je daar op anticiperen?

Vanwege de tariefsdifferentiatie in de overdrachtsbelasting is de toepassing van de zesmaandenregeling ook gewijzigd. Hoe gaat deze regeling in z’n werk?

De registratie van de doorlopende machtiging hebben we voor al onze klanten al bij de belastingdienst aangevraagd. Binnenkort ontvang je hierover van de belastingdienst een registratiebrief.

Wil je meer weten over de fiscale aspecten van de verkrijging van aandelen in een onroerendezaakrechtspersoon? Neem dan contact op met onze vastgoedspecialist Albert de Jager.

In deze Hoek en Blog-serie volgen we het wel en wee van Jeroen, relatiebeheerder bij Hoek en Blok.

In deze Hoek en Blog-serie volgen we het wel en wee van Jeroen, relatiebeheerder bij Hoek en Blok.

Ouders die na een echtscheiding de zorg voor een of meer kinderen jonger dan 12 jaar verdelen en daarnaast werken, kunnen beiden recht hebben op de inkomensafhankelijke combinatiekorting (IACK).

Heb je als particulier in 2020 zonnepanelen aangeschaft en de btw nog niet teruggevraagd? Dan moet je vóór 1 juli 2021 in actie komen. Doe je dat niet, dan loop je het risico de btw niet meer terug te krijgen van de Belastingdienst.

Als je personeel inhuurt van een derde, kun je aansprakelijk gesteld worden voor de premies en belastingen die deze derde moet afdragen. Daarom is het van belang maatregelen te nemen om deze zogenaamde inlenersaansprakelijkheid te voorkomen.

De vastgoedspecialisten van Hoek en Blok vertellen graag meer over de diverse mogelijkheden.

Op 12 november 2020 publiceerde wij eerder al nieuws rondom de BIK. Hieronder een aanvulling.

Wil je meer informatie over deze Baangerelateerde investeringskorting dan kun je contact opnemen met één van onze adviseurs.

Meestal is het laatste belastingplan voor de verkiezingen niet zo spectaculair. Dit is echter niet het geval met het belastingplan 2021.

Zojuist heeft ons webinar Prinsjesdag live plaatsgevonden. Heeft u deze gemist of wilt u deze nogmaals bekijken? Dan kunt u hier het webinar terugkijken.